本文

【受付は終了しました】定額減税不足額給付について

【受付は終了しました】定額減税不足額給付について

申請期限を令和7年11月28日(金曜日)【当日消印有効】まで延長

本給付金の給付対象となり得る方に広く給付するため、申請期限を令和7年11月28日(金曜日)まで延長しました。延長後の申請期限を過ぎますと、給付金を受け取れなくなりますので、お忘れのないようご注意ください。

また、不備などの場合も同様の扱いとなりますので、日程に余裕を持った提出をお願いします。

※本制度の内容等のお問い合わせは、税務課課税班(0479-62-5321)までお願いします。

制度概要

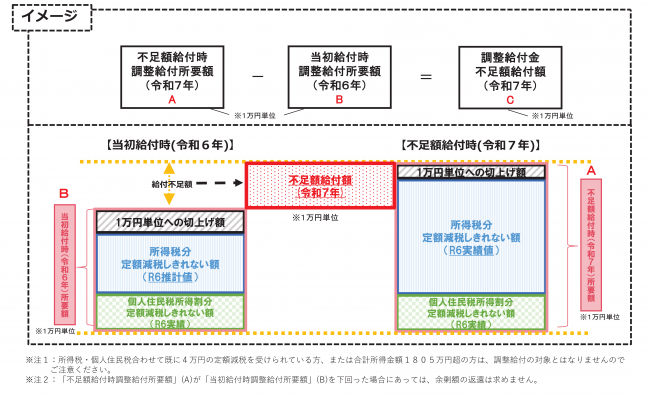

定額減税不足額給付は、令和6年度に実施した定額減税調整給付金(当初調整給付)の給付額に不足が生じた方などに対し、その不足額を追加で給付するものです。

詳しくは、定額減税不足額給付のQ&Aをご覧ください。

対象者

次の「不足額給付1」または「不足額給付2」に該当する方。

- 令和7年1月1日に旭市に住民登録がない方は対象外

- 納税義務者本人の合計所得金額が1,805万円を超える方は対象外

不足額給付1

令和5年分所得等の推計額に基づき算定した定額減税調整給付金について、令和6年分の所得等の実績額を基に算定した本来給付すべき額と比べて、調整給付金が不足する方。

給付額

「不足額給付額算定時点の調整給付額」と「当初調整給付額]との差額(1万円単位)

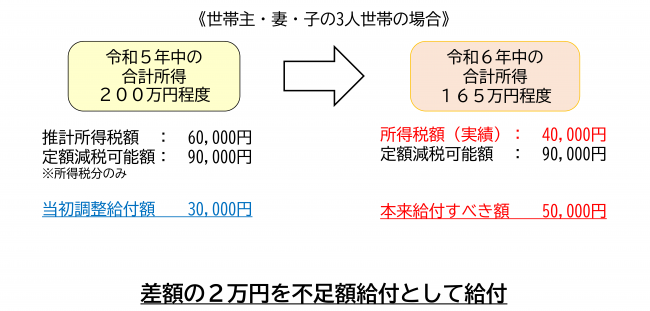

例1 令和5年所得よりも令和6年所得が減少した場合(令和6年中に退職した方など)

【解説】

令和5年所得等から算定した推計所得税額が60,000円、所得税分のみの定額減税可能額が90,000円、当初調整給付額は30,000円であったが、令和6年所得税額(実績)が40,000円、所得税分のみの定額減税可能額が90,000円、本来給付すべき額が50,000円となった場合、当初調整給付額30,000円と本来給付すべき額50,000円の差額である20,000円が不足額給付として給付されます。

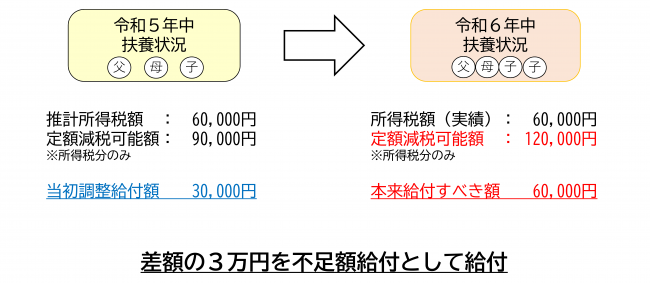

例2 令和6年中に扶養親族が増えた場合(昨年結婚された方、子どもが生まれた方など)

【解説】

令和5年の扶養状況は2人(妻、子1人)だったため、所得税分のみの定額減税額は90,000円であったが、令和6年中に子どもが出生し、扶養人数が1人増え、所得税分のみの定額減税額が120,000円となった。

この場合、推計所得税額が60,000円、定額減税可能額が90,000円で当初調整給付額は30,000円に対して、令和6年所得税額(実績)が60,000円、定額減税可能額が120,000円となったことで、本来給付すべき額は60,000円となる。これより、当初調整給付額30,000円と本来給付すべき額60,000円の差額である30,000円が不足額給付として給付されます。

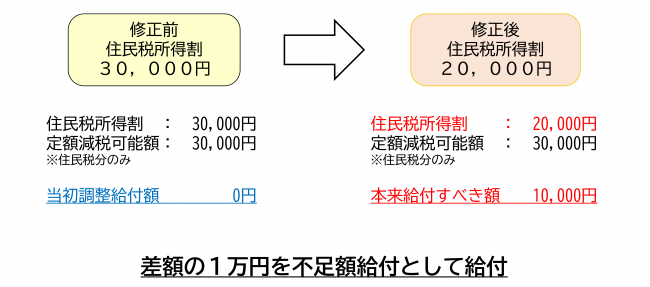

例3 修正申告により令和6年度の住民税所得割が減少した場合

【解説】

令和6年度個人住民税の当初決定時には、個人住民税所得割が30,000円、個人住民税分のみの定額減税可能額が30,000円のため、当初調整給付額は0円であったが、当初決定後に令和6年度個人住民税の修正申告を行ったことで、個人住民税所得割が20,000円に減少した。

この場合、減少後の個人住民税所得割で不足額給付の算定を行うため、個人住民税所得割が20,000円、個人住民税分の定額減税可能額が30,000円、本来給付すべき額は10,000円となり当初調整給付額0円と本来給付すべき額10,000円の差額である10,000円が不足額給付として給付されます。

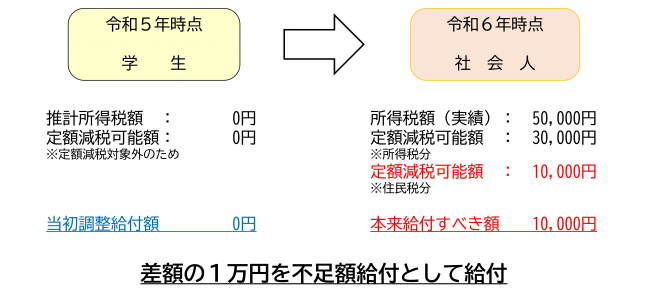

例4 令和6年中に新規就職し、所得税が発生した場合

【解説】

令和5年中は学生で所得がなかったため、推計所得税額および定額減税可能額は0円であり当初調整給付額も0円であった者が、令和6年中に就職し、令和6年所得税額(実績)が50,000円となった。この場合、所得税分のみの定額減税可能額の30,000円分が減税され、所得税額は20,000円となる。よって、所得税分のみの定額減税控除外額は発生しない。

一方で個人住民税分のみの定額減税可能額については、令和6年度分住民税が発生しておらず、減税することができないため、個人住民税分の10,000円が不足額給付として給付されます。

不足額給付2

以下のすべての要件を満たす方

1.令和6年分所得税額および令和6年度分個人住民税所得割額ともに定額減税前税額が0円

(本人として、定額減税の対象外である方)

2.令和6年分所得税額または令和6年度分個人住民税の税制度上「扶養親族」の対象外

(青色事業専従者、事業専従者(白色)、合計所得金額48万円超の方)

3.低所得世帯向け給付金

(令和5・6年度住民税非課税または均等割のみ課税世帯給付金(7万円または10万円))の

対象世帯の世帯主・世帯員に該当していない方

給付額

原則4万円

※令和6年1月1日時点で国外居住者であれば3万円

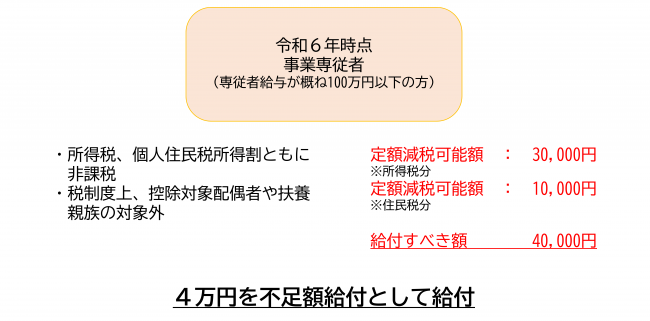

例5 課税世帯に属している「事業専従者(青色・白色)」

【解説】

・納税者である個人事業主の事業専従者であって、専従者給与が概ね100万円以下の事業専従者は、所得税および個人住民税所得割が非課

税であり、本人および扶養親族として定額減税の対象外であった。

・また、世帯内に納税者がいることで、低所得世帯向け給付金の対象にもなっていない。

・この場合、不足額給付要件2に該当するため、4万円を不足額給付として給付される。

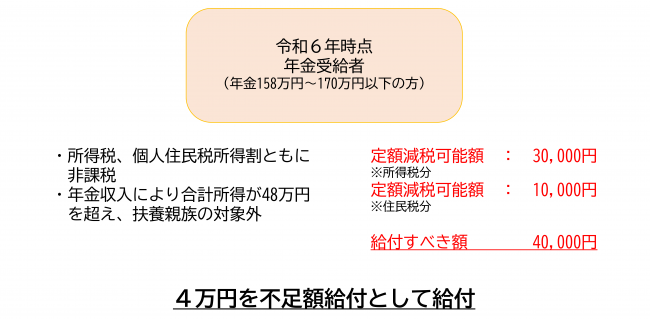

例6 課税世帯に属している年金受給者「合計所得金額48万円超」

【解説】

・本人は、所得税および住民税所得割額が非課税のため、定額減税の対象外。

・年金収入が158万円を超え、合計所得48万円超えとなるため、納税者の扶養親族の対象外。

・また、世帯内に納税者がいることで、低所得世帯向け給付金の対象にもなっていない。

・この場合、不足額給付要件2に該当するため、4万円を不足額給付として給付される。

申請手続き

対象者には、本市より不足額給付金に関する書類を送付します。

1.公金受取口座の登録がある方(プッシュ型)

「不足額給付金給付のお知らせ」を送付します。本市に登録のある公金受取口座へ振込をします。原則手続き不要です。

振込口座の変更を希望される方は、必要事項を記入し、

- 本人確認書類の写し

- 受取口座を確認できる書類の写し

を同封の返信用封筒で返信してください。

2.公金受取口座の登録がない方(申請型)

「不足額給付金給付確認書」を送付します。

記載内容を確認のうえ必要事項を記入し、

- 本人確認書類の写し

- 受取口座を確認できる書類の写し

を同封の返信用封筒で返信してください。

返信いただいた書類は、順次、審査を行い振込手続きを進めます。

振込日が決まり次第、別途「給付決定通知書」を郵送します。

定額減税に便乗した詐欺に注意!

給付金を装った「振り込め詐欺」「個人情報の詐取」にご注意ください!

こんな内容にご注意ください

・「定額減税」により所得税と住民税の還付金があります。

・通知(書類)を送りましたが届いていますか?

・手続きができるか確認するので、今使っている銀行名・口座番号・暗証番号を教えてください。

被害に合わないために

・電話で口座情報を聞き出したり、ATM操作を指示する話は詐欺です。

・ATMで還付金手続きはできません。

・絶対に銀行口座情報(特に暗証番号)を教えたり、キャッシュカードを渡さないようにしてください。

・県や市、国の職員などをかたる不審な電話や郵便やメールがあった場合は、お住いの市区町村や最寄りの警察署か警察相談専用電話(♯9110)にご連絡ください。

問い合わせ先

税務課 課税班

電話番号:0479-62-5321

受付時間/平日8時30分~17時15分